Svarbiausi finansinės analizės metodai, padedantys priimti pagrįstus investicinius sprendimus

Finansų analizė leidžia objektyviai įvertinti perspektyvias investavimo galimybes ir jų rizikas. Susipažinkite su pagrindiniais finansinės analizės metodais bei jų reikšme priimant investicinius sprendimus.

Kai patyrę investuotojai susiduria su finansiniais klausimais arba siekia objektyviai įvertinti turimą finansinę informaciją ir priimti optimalius investicinius sprendimus, jie visuomet kliaujasi finansine analize ir jos rezultatais. Finansinė analizė padeda įvertinti praeityje priimtų sprendimų rezultatus bei pagrįsti būsimų veiksmų reikalingumą. Neginčijamai, finansų analizė yra pats efektyviausias būdas tinkamai įvertinti ir suprasti turimą finansinę informaciją, todėl kiekvienas investuotojas, tiesiog privalo žinoti, nors pačius šios srities pradmenis.

Taigi, pradėkime pažintį.

Finansinės analizės reikšmė priimant investicinius sprendimus

Finansinė analizė – tai procesas, kuomet taikant įvairius statistinius bei matematinius modelius, siekiama objektyviai įvertinti surinktus duomenis apie analizuojamą objektą ir paversti juos naudinga informacija, kuria remiantis, būtų galima priimti pagrįstus sprendimus. Finansinė analizė padeda nustatyti vykdomos veiklos efektyvumą, patikrinti ar praeityje priimti sprendimai pasiteisino, objektyviai įvertinti esamą situaciją bei pagrįstai planuoti būsimus finansinius rezultatus.

Įvairiais finansinės analizės metodais dažniausiai naudojasi:

- Investuotojai – investuotojams reikia informacijos, kuri leistų nuspręsti pirkti, parduoti ar laikyti konkretų finansinį aktyvą. Pavyzdžiui, investuojant į akcijas, investuotojus domina įmonių pelnas, likvidumas, mokamų dividendų dydis bei kiti įmonių veiklos finansiniai rodikliai.

- Įmonių vadovai – įmonių vadovams daugiausiai rūpi jų įmonės pelningumas, vykdomos veiklos efektyvumas bei plėtros perspektyvos. Turėdami tikslią informaciją apie įmonės veiklą, jie gali įvertinti praeityje priimtų sprendimų rezultatus bei formuoti ateities įmonės veiklos strategiją.

- Kreditoriai – bankams, tiekėjams bei kitiems kreditoriams labai aktualu žinoti ar laiku bus grąžintos paskolos bei apmokėtos sąskaitos. Juos daugiausiai domina įmonių pinigų srautai bei kiti mokumo rodikliai. Beje, suteikdami paskolą, kreditoriai taip pat naudojasi finansų analize, kad įvertintų savo teikiamų paskolų rizikas ir jų grąžinimo galimybes.

Kadangi mus labiausiai domina investavimas, į finansinę analizę turėtume žiūrėti iš investuotojo pusės. Investuotojai finansų analizę dažniausiai atlieka dėl dviejų priežasčių: pirma - kai reikia nustatyti konkrečias finansinių aktyvų charakteristikas, ir antra – kai reikia išsiaiškinti kurie finansiniai aktyvai rinkoje įkainoti neteisingai. Tam, praktikoje taikomi įvairūs finansinės analizės metodai, apie kuriuos visai netrukus pakalbėsime.

Finansinės analizės tikslai

Pagrindinis investuotojo finansinės analizės tikslas – tai įvertinti investavimo į tam tikrą finansinį aktyvą tikėtiną grąžą ir rizikos laipsnį. Investuotojas, atlikęs vertybinių popierių ar kitų investavimo priemonių finansų analizę, gali pakankamai pagrįstai spręsti apie tikėtiną analizuojamo aktyvo grąžos ir rizikos santykį. Turėdamas šią informaciją, jis priims pagrįstą sprendimą, investiciją parduoti arba pirkti.

Reikėtų pažymėti, kad finansinė analizė taip pat gali turėti ir daug kitų tikslų, nesusijusių su vertybinių popierių prekyba. Pavyzdžiui, pasitelkus atitinkamus finansinės analizės metodus, galima ne tik apskaičiuoti planuojamų įgyvendinti naujų projektų kokybę bei atsiperkamumą bet ir įvertinti jų ekonominį poveikį visuomenei. Taigi, finansinės analizė yra universalus instrumentas, kuris gali būti naudojamas siekiant pačių įvairiausių tikslų.

Kiti svarbiausi finansinės analizės tikslai:

- Įvertinti analizuojamojo objekto finansinės veiklos rezultatus, aplinkos įtaką pasiektiems rezultatams bei veiklos gerinimo galimybes.

- Įvertinti analizuojamojo objekto finansinį stabilumą ir veiklos efektyvumą.

- Prognozuoti veiklos rezultatus ateityje bei įvertinti priimtų sprendimų efektyvumą.

- Atlikti operatyvų pinigų srautų vertinimą bei prognozuoti jų kitimo tendencijas ateityje.

- Pateikti apibendrintą finansinę informaciją apie veiklos rezultatus išoriniams interesantams.

Finansinės analizės metodai

Finansinės analizės metodas – tai techninių priemonių visuma surinktiems duomenims apdoroti, sisteminti, apibendrinti ir pateikti. Atliekant finansinę analizę, naudojami ekonominiai, statistiniai bei matematiniai modeliai ir tyrimo būdai. Nors finansinės analizės metodai yra kompleksiški ir vienas kitą papildantys, tačiau geriausi rezultatai gaunami tada, kai analizės metodai yra taikomi pagal konkrečiai nustatytą analizės tikslą ir norimus gauti rezultatus.

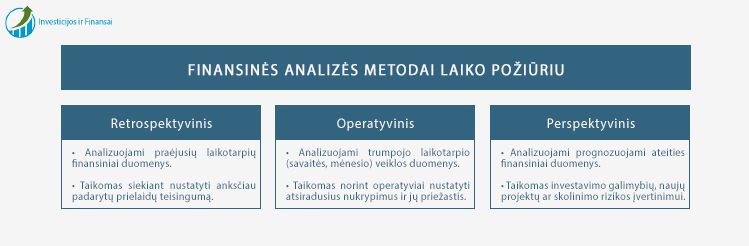

Laiko požiūriu, galima išskirti tokius finansinės analizės metodus:

- Retrospektyvinis

- Operatyvinis

- Perspektyvinis

Taikant retrospektyvinį metodą yra analizuojami ir vertinami praėjusių laikotarpių finansiniai duomenys. Metodas taikomas siekiant įvertinti anksčiau padarytų prielaidų ir prognozių teisingumą bei nustatant turimų išteklių panaudojimo ir veiklos efektyvumą.

Operatyvinis metodas taikomas norint operatyviai nustatyti atsiradusius nukrypimus nuo užsibrėžto plano ir šių nukrypimų priežastis bei kaltininkus. Kadangi siekiama gauti kuo „šviežesnius“ rezultatus, analizei dažniausiai naudojami trumpojo laikotarpio (savaitės, mėnesio) veiklos duomenys.

Perspektyviniu metodu analizuojami prognozuojami finansiniai duomenys, siekiant priimti įvairius taktinius ir strateginius sprendimus. Paprastai šis metodas naudojamas investavimo galimybių, kreditavimo rizikos nustatymo ar naujų projektų įvertinimo tikslais.

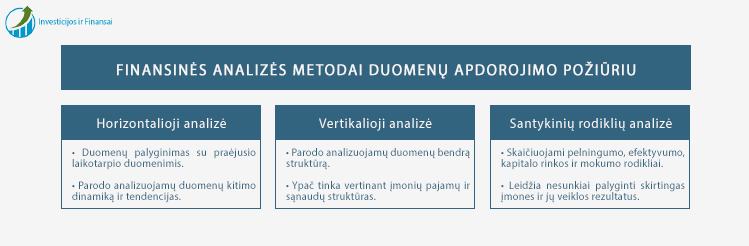

Nagrinėjamų duomenų apdorojimo ir pateikimo pažiūriu, dažniausiai taikomi šie finansinės analizės metodai:

- Horizontalioji analizė

- Vertikalioji analizė

- Santykinių rodiklių analizė

Horizontalioji finansinė analizė

Horizontalioji analizė – tai turimų duomenų lyginimas su praėjusių laikotarpių duomenimis, kai jų skirtumai išreiškiami absoliučiais arba santykiniais dydžiais, kurie parodo analizuojamų duomenų pokytį laiko atžvilgiu. Šis finansinės analizės metodas leidžia palyginti skirtingų laikotarpių duomenis bei nustatyti analizuojamų duomenų kitimo dinamiką ir tendencijas. Atliekant įmonės horizontalią analizę, galima įvertinti jos pajamų, sąnaudų, pinigų srautų, skolų, ilgalaikio ar trumpalaikio turto bei kitų svarbių veiklos rodiklių pokyčius. Iš kitos pusės, horizontali analizė nenustato lyginamų duomenų pokyčių priežasčių, tam reikia atlikti vertikaliąją analizę.

Pavyzdžiui, analizuojant įmonių veiklą, nagrinėjamos įmonių finansinės ataskaitos (pelno nuostolio ataskaita, balansas, pinigų srautų ataskaita). Jei įmonės pajamos 2018 metais buvo 300 000 eurų, o 2019 metais jau sudarė 270 000 eurų, atlikus horizontaliąją analizę, bus galima daryti išvadą, kad įmonės pajamos per metus sumažėjo 10 proc. Taigi, horizontalioji analizė mums padės nustatyti faktą, kad įmonės pajamos turi tendenciją mažėti, tačiau siekiant išsiaiškinti kodėl pajamos mažėja, reikės atlikti įmonės vertikaliąją analizę.

Vertikalioji finansinė analizė

Vertikalioji analizė parodo analizuojamų duomenų struktūrą, todėl ji kartais vadinama struktūrine duomenų analize. Vertikalioji finansinė analizė atliekama atitinkamą veiklos rodiklį lyginant su bendru baziniu rodikliu ir gautą rezultatą išreiškiant procentais nuo bazinio rodiklio. Kitaip sakant, vertikalioji analizė parodo tam tikro rodiklio dydžio dalį bendroje analizuojamų duomenų visumoje. Bazinis rodiklis paprastai gali būti bendra įmonės sąnaudų ar pajamų suma, bendra įsipareigojimų suma, turto suma ir pan.

Šis finansų analizės metodas ypač tinka vertinant įmonės pajamų bei sąnaudų struktūras. Pavyzdžiui, jei horizontalioji analizė parodo, kad įmonės sąnaudos padidėjo, vertikalioji analizė atskleis kas tiksliai sudaro įmonės sąnaudas (pardavimų, skolos aptarnavimo, administracinės, turto eksploatavimo ar kitos sąnaudos) ir kurios sąnaudos padidėjo. Atliekant įmonės vertikalią finansinę analizę, galima tiksliai įvertinti kaip racionaliai naudojami įmonės pinigai, įmonės pajamų ir sąnaudų struktūrą, bendros finansinės būklės kitimo priežastis bei kitus svarbius veiklos rodiklius.

Santykinių rodiklių analizė

Horizontalios ir vertikalios analizių rezultatų pagrindu, atliekama santykinių rodiklių finansinė analizė. Santykiniai rodikliai – tai dviejų absoliučių dydžių santykis. Šis finansinės analizės metodas leidžia nesunkiai palyginti skirtingas įmones ir jų veiklos rezultatus. Naudojant santykinius rodiklius galima įvertinti įmonės veiklos efektyvumą, jos plėtros galimybes bei priimtų valdymo sprendimų poveikį. Būtent santykinę analizę, galima laikyti vienu iš svarbiausių investuotojo įrankių, naudojamų vertinant investavimo į įmonių išleidžiamus vertybinius popierius galimybes.

Priklausomai nuo užsibrėžto analizės tikslo, galima apskaičiuoti pačius įvairiausius santykinius rodiklius, todėl juos tikslinga skirstyti pagal tai, kokios įmonės veiklos charakteristikos yra analizuojamos. Dažniausiai santykiniai rodikliai skirstomi į šias grupes:

- Pelningumo rodikliai – parodo įmonės efektyvumą siekiant pelno.

- Veiklos efektyvumo rodikliai – parodo kaip efektyviai valdomas įmonės turtas.

- Kapitalo rinkos rodikliai – rodo įmonės patrauklumą investuotojams.

- Mokumo ir likvidumo rodikliai – rodo įmonės gebėjimą vykdyti savo įsipareigojimus.

Finansinės analizės rūšys

Investuotojams, brokeriams, finansų analitikams, įmonių vadovams bei kitiems finansų rinkų dalyviams, finansinė analizė ir jos taikomi metodai yra pagrindinė priemonė, vertinant finansinių aktyvų kainą ar įmonių veiklos rezultatus. Nors finansų analizė pasižymi didele taikomų įrankių įvairove, tačiau investuotojų tarpe dažniausiai naudojamos dvi finansinės analizės rūšys – fundamentali analizė ir techninė analizė.

Fundamentali analizė

Fundamentali analizė – tai finansinės analizės rūšis, kuri remiasi analizuojamo objekto pamatiniais (fundamentaliais) duomenimis. Pagrindinis analizės tikslas yra nustatyti tikrąją vertybinių popierių kainą ir įvertinti, kokią potencialią grąžą galima investicija gali duoti ateityje. Fundamentalios analizės šalininkai daro prielaidą, kad įmonių vertybinių popierių rinkos kainos, iš esmės, atspindi šalies ekonomikos, pramonės šakos bei pačios įmonės finansinę padėtį, todėl šią analizę paprastai sudaro trys etapai:

- Ekonomikos analizė – analizuojami įvairūs ekonominiai rodikliai, kurie parodo konkrečios valstybės ar viso regiono ekonomikos būklę.

- Pramonės sektoriaus analizė – analizuojamos pramonės sektoriaus, kuriame veikia įmonė, perspektyvos.

- Įmonės veiklos analizė – analizuojamos finansinės ataskaitos, mokami dividendai, vadybos ir valdymo efektyvumas bei kiti svarbūs įmonės veiklos duomenys.

Techninė analizė

Techninė analizė – tai kita, tarp investuotojų ir rinkos prekeivių ypač populiari, finansinės analizės rūšis. Šia analize dažniausiai naudoja investuotojai, prekiaujantys likvidžiose akcijų, valiutų ar žaliavų rinkose. Techninės analizės šalininkai daro prielaidą, kad visos fundamentalios priežastys ir kiti, finansinių aktyvų kainoms įtaką darantys reikšmingi veiksniai, jau yra įvertinti rinkos ir atsispindi kainų grafikuose. Taigi, skirtingai nei fundamentali analizė, techninė analizė atskirai nevertina ekonomikos, pramonės šakos ar įmonės veiklos duomenų, o remiasi kainos kitimo grafikais, prekybos apyvartomis, paklausos ir pasiūlos kiekiu bei panašiais prekybos rinkoje parametrais.

Finansinė analizė - ar visuomet reikia ją atlikti?

Žymus danų fizikas Nilsas Boras kartą yra pasakęs: „Prognozuoti labai sunku, ypač kai tai susiję su ateitimi“. Ir iš tiesų, investavimas, didžia dalimi yra susijęs būtent su ateities prognozavimu. Tačiau, kaip žinoti ateitį? Kaip žinoti ar įmonės akcijų kaina rytoj pakils ar nukris? Žinoma, siekiant nuspėti akcijų kursus, galima pasikliauti savo nuojauta, žvaigždėmis, bandyti burti iš kavos tirščių ar netgi įvaldyti krištolinio rutulio magijos paslaptis. Tačiau tai nėra tas kelias, kurį pasirenka sėkmingi investuotojai. Sėkmingi investuotojai renka duomenis, juos analizuoja ir daro konkrečias išvadas.

Reikėtų nepamiršti, kad būtent finansinė analizė ir jos taikomi metodai, kiekvieną investuotojo sprendimą, leidžia pagrįsti objektyviais duomenimis, kurie daugiau ar mažiau leidžia daryti išvadas apie ateities perspektyvas. Investavimas yra sudėtingas procesas, dažnai reikalaujantis daug pastangų ir laiko, tačiau norint investuoti sėkmingai, neišvengiamai būtina nuosekliai gilintis į visus šio proceso niuansus.

Taigi, prieš darant bet kokią investiciją, primygtinai rekomenduojame visuomet atlikti finansinę analizę ir tik atidžiai įvertinus analizės rezultatus, priimti tolimesnius investicinius sprendimus. Sėkmės investuojant!

.png)