Investavimas suprantamai. Pagrindiniai pinigų investavimo būdai ir priemonės

Investavimas – tai būdas uždirbti pinigus, tik šiuo atveju dirba pinigai, o ne jūs. Straipsnyje sužinosite kas yra investavimas ir kokie pinigų investavimo būdai jums yra patys tinkamiausi.

„Atminkite: pinigai turi savybę daugintis“ - B. Franklinas

Pradėkime truputį nuo toliau. Kai esate studentas ir tik pradedate savo savarankišką gyvenimą, jūsų finansinės ateities planavimas gali apsiriboti tiesiog kuklesniais pusryčiais, tam, kad liktų pinigų vakarui ir galėtumėte nueiti su savo draugais pavakarieniauti. Tačiau laikui bėgant, kaip ir dauguma jaunų specialistų, jūs susirandate samdomą darbą, kuriame kylate karjeros laiptais, o darbdavys jums moka vis didesnį atlyginimą.

Taigi, viskas atrodo puikiai. Kiekvieną mėnesį jums lieka kažkiek laisvų pinigų, už kuriuos galite nusipirkti naujesnį telefoną, geresnį kompiuterį ar atsidėti dalį savo pajamų ateičiai. Iš pirmo žvilgsnio, atrodo, kad jūsų pajamos iš darbo gali didėti be galo, tačiau anksčiau ar vėliau pasieksite tokį tašką, kuomet dirbsite daug, o daugiau uždirbti jau nebeišeis.

Norint, kad jūsų gaunamos pajamos didėtų ir toliau, jums reikės pradėti ieškoti alternatyvių pajamų didinimo galimybių. Tai galėtų būti papildomas darbas arba įkurtas nuosavas verslas, tačiau viena iš geriausių alternatyvų, tikriausiai būtų savo pinigų investavimas.

Taigi, kas yra investavimas?

Prieš pradedant mokintis kaip investuoti, pirma reikėtų išsiaiškinti kas apskritai yra investavimas, kadangi tik gerai supratę investavimo sąvokos apibrėžimą, toliau galėsime sklandžiai gilintis į jos turinį.

Investavimo apibrėžimų yra daug ir tikriausiai kiekvienas, nors truputį su pinigais susidūręs žmogus, turi platesnį ar siauresnį supratimą apie šią sąvoką. Taigi, bendrąja prasme investavimą reikėtų suprasti kaip veiklą, kuomet turima pinigų suma yra paverčiama į tam tikrus finansinius aktyvus, kurie ne tik padeda išsaugoti pinigų vertę, bet ir atneša papildomą naudą ateityje – padidina anksčiau turėtą pinigų sumą.

Investavimas – tai turimų pinigų arba turimo kapitalo panaudojimas, siekiant uždirbti dar daugiau. Kitaip tariant tai pinigų įdarbinimas, kuomet investuoti pinigai uždirba pinigus, todėl investuota pinigų suma ateityje padidėja. Investavimo tikslas yra uždirbti daugiau pinigų nei buvo investuota. Pavyzdžiui, jei šiandien investuojate 100 eurų, po metų norėsite turėti daugiau nei tuos pačius 100 eurų.

Pagrindinis skirtumas tarp investavimo ir samdomo darbo yra „darbo laikas“. Skirtingai nei samdomas darbas, investicijos jums dirba be perstojo kiaurą parą, septynias dienas per savaitę, ištisus metus.

Verta paminėti, kad toli gražu ne visas įsigytas turtas, kuris iš vienos pusės mums teikia naudą, iš kitos pusės uždirba pinigus. Labai svarbu kuo anksčiau išsiaiškinti kokios turto rūšys mūsų kišenes papildo, o kokios kaip tik traukia pinigus iš mūsų piniginių. Geriau suprasti kas yra investavimas mums padės keli pavyzdžiai, kuriuose apibrėšime dalykus, kurie neturėtų būti laikomi investicijomis.

Vienas iš ryškiausių pavyzdžių būtų asmeninis būstas. Butas ar namas, kurį pirkote tam, kad ten gyventumėte, negali būti laikomas investicija, net jei ir manote, kad nusipirkę asmeninį būstą jūs „investavote“ į savo ateitį. Asmeninis būstas, paprastai nėra perkamas su tikslu jį išnuomoti arba parduoti jo kainai pakilus, todėl ir pelno toks turtas neneša. Veikiau atvirkščiai, nuosavą būstą reikia nuolat prižiūrėti, remontuoti ir grąžinti, o tai jau išlaidos.

Iš kitos pusės, būstas pirktas nuomai jau būtų laikomas investicija, kadangi jūs pastoviai gautumėte pajamas iš būsto nuomos, o nekilnojamo turto kainoms pakilus, įsigytą būstą galėtumėte ir parduoti brangiau nei pirkote.

Kitas puikus pavyzdys yra automobilis. Dažnai nusipirkus automobilį yra džiaugiamasi puikia „investicija“, kadangi bus važinėjama saugiau, automobilis vartos mažiau kuro... ir dar bent šimtas priežasčių „kodėl“. Tačiau už tai, kad važinėjate su automobiliu, jums pinigų niekas nemoka. Netgi atvirkščiai, jei automobilis nėra naujas, jį reikia prižiūrėti ir remontuoti, o tai traukia pinigus iš jūsų kišenės.

Jei automobilis naujas, tik išvažiavus iš salono jo vertė krenta apie 20%, o laikui bėgat automobilio vertė krenta dar daugiau. Žinoma, šioje turto klasėje yra ir išimčių. Nusipirkus retą ir kolekcinį automobilį, galima tikėtis jį parduoti brangiau, tačiau tai labai specifinė ir daug žinių reikalaujanti investavimo sritis. Bendru atveju - automobilio negalime laikyti investicija.

Azartinių žaidimų ir lošimų taip pat negalima laikyti investavimu, nors lošiant galima laimėti daugiau pinigų nei įdėjote. Esmė ta, kad žaidžiant azartinius žaidimus kliaujamasi tik akla sėkme, o pinigų investavimas visuomet turi ekonominį bei finansinį pagrindą. Investuojama tada, kai būna atlikta finansinė analizė ir finansiniai bei ekonominiai rodikliai parodo investuotojui priimtiną investicinės grąžos ir galimos rizikos santykį.

Kalbant apie nematerialius dalykus, savo laiko taip pat negalite laikyti investicija. Kai jūsų laikas panaudojamas pajamoms uždirbti – tai vadinama darbu. Atminkite apie ką kalbėjome anksčiau – investavimas vyksta tuomet, kai už jus dirba jūsų pinigai.

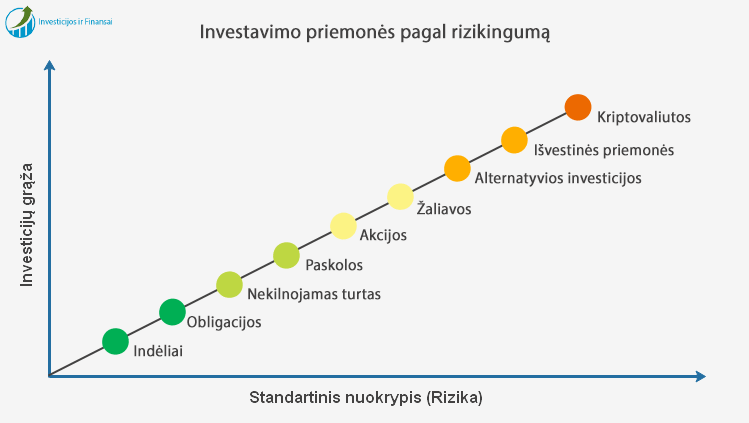

Taigi, kaip matome iš apibrėžimo, investavimas yra ilgalaikis procesas, kurio metu dalis turimų lėšų „įdarbinama“ į pelną ar kitą grąžą generuojantį turtą. Šiuo metu investuoti galima į daug įvairių finansinių instrumentų, kurie skiriasi vienas nuo kito tiek galima grąža, tiek rizika. Galimas investavimo priemones aptarsime šiek tiek vėliau, o dabar pats metas sužinoti kodėl verta pradėti investuoti.

Kodėl verta pradėti investuoti?

Savo turimus pinigus galite saugiai paslėpti nuo vagių, tačiau infliacija juos visur ir visada suras. Dėl infliacijos, jūsų „saugiai“ paslėptų pinigų vertė kiekvieną dieną mažėja, todėl pralaikę pinigus kojinėje arba stiklainyje dešimt metų, už juos galėsite nusipirkti daug mažiau prekių nei galėjote nusipirkti prieš dešimtmetį. Kitaip sakant, pradėti investuoti verta vien todėl, kad jūsų sunkiai uždirbtos santaupos išlaikytų savo vertę ir ateityje nenuvertėtų.

Reikėtų pažymėti, kad daugelis žmonių klaidingai mano, jog pradėti investuoti galima tik tuomet, kai jau yra sukauptas didelis pradinis kapitalas. Iš tikrųjų, pradėti investuoti galima ir nuo nedidelių sumų. Žinoma, minimalų atlyginimą gaunančiam žmogui tūrėtų rūpėti ne investavimo klausimai, o didesnių mėnesinių pajamų gavimas, tačiau jeigu žmogus kiekvieną mėnesį gali sau leisti atsidėti bent 10-20 proc. nuo savo mėnesinių pajamų – pradėti galvoti apie investavimą jau galima drąsiai.

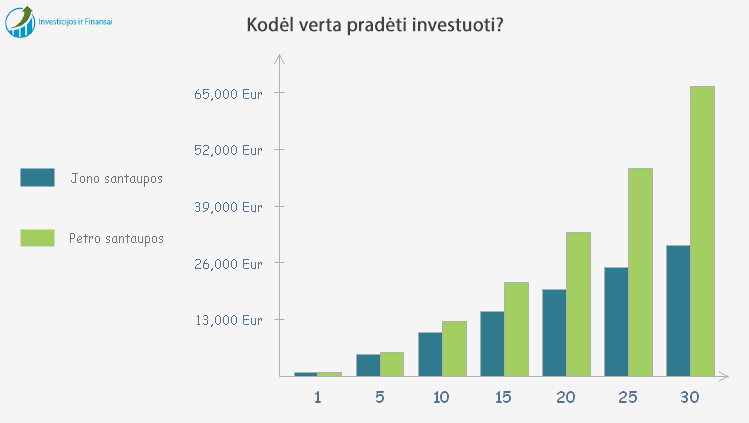

Kodėl investuoti naudinga, matyt geriausiai paaiškintų tolimesnis pavyzdys apie du draugus – Joną ir Petrą.

Du geri draugai Jonas ir Petras nusprendė, kad reikia pradėti taupyti. Draugai sutarė, kad kiekvienais metais jie atsidės bent po 1000 eurų ir taip elgsis 30 metų. Kadangi Jonas nepasitiki bankais ir kitomis finansinėmis institucijomis, jis nusprendė pinigus, kuriuos kiekvienais metais atsidės, kaupti savo labai, labai saugiame seife. Tuo tarpu Petras, nusprendė kiekvienais metais atidedamus pinigus investuoti.

Taigi, praėjus 30 metų Jonas savo seife turi 30000 eurų, už kuriuos po 30 metų jis negali nusipirkti tiek prekių ar paslaugų, kurias būtų galėjęs nusipirkti anksčiau. Jono saugiai padėtas santaupas aplankė infliacija.

Tuo tarpu Petras, tuos pačius kiekvienais metais atidedamus 1000 eurų, investavo su 5 proc. metine grąža. Taigi, kiekvienas Petro atidėtas 1000 eurų, kasmet jam papildomai uždirbdavo pajamų, kurias jis taip pat investuodavo. Praėjus 30 metų Petro sąskaitoje ne 30000 eurų, bet daugiau nei du kartus didesnė pinigų suma – 66000 eurų!

Šis, labai paprastas, tačiau pakankamai iškalbingas pavyzdys su Jonu ir Petru, aiškiai parodo kuo pinigų investavimas skiriasi nuo paprasto taupymo.

Kadangi supratome kodėl investuoti naudinga, pats laikas būtų sužinoti kokie yra pagrindiniai pinigų investavimo būdai ir priemonės.

Pagrindiniai pinigų investavimo būdai ir priemonės

Kiekvieno patyrusio investuotojo investicinį portfelį sudaro įvairūs investavimo instrumentai, kurie skiriasi savo tikėtinu pajamingumu, rizika, investavimo trukme bei kitomis charakteristikomis. Taigi, siekiant pradėti investuoti, verta detaliau susipažinti su pagrindinėmis investavimo priemonėmis ir nuspręsti kurie investavimo būdai jums yra priimtiniausi.

Šiuo metu, pats populiariausias investavimo būdas, kurį renkasi dauguma gyventojų yra indėliai bankuose arba kredito unijose. Indėlis, investicijų saugumo prasme laikomas saugia investicija, tačiau šio instrumento pajamingumas taip pat yra labai nedidelis. Dažniausiai, palūkanos už banke laikomą indėlį neviršija realaus šalyje esančio infliacijos lygio, o tai reiškia, kad net su indėliu investuoti pinigai – nuvertėja.

Taigi, racionaliausia būtų paskirstyti savo finansus ir investicijas ir į kitas investavimo priemones, kurios galėtų generuoti didesnes pajamas nei indėlis.

Didesnes pajamas gali atnešti pinigų investavimas į įvairias finansines priemones: investiciniai fondai, akcijos bei obligacijos. Žinoma, investuoti galima ir į kitą turtą: auksas, nafta bei kitos žaliavos, nekilnojamas turtas ar tarpusavio skolinimo (P2P) platformos. Visų šių investavimo instrumentų pajamingumas yra didesnis už indėlio banke, todėl jie tūrėtų būti kiekvieno investuotojo portfelyje.

Verta paminėti, kad norint dar didesnio pajamingumo bei toleruojant aukštą rizikos lygį, galima investuoti ir į įvairiausius išvestinius finansinius instrumentus, tokius kaip prekyba Forex rinkoje, pasirinkimo ar ateities sandoriai. Tačiau iškarto įspėjame, kad šie instrumentai yra ypač rizikingi ir sudėtingi, todėl pradedantiems ir nepatyrusiems investuotojams rekomenduojame apie juos tik žinoti, bet kol kas šių instrumentų vengti.

Toliau, detaliau apžvelgsime pagrindinius investavimo būdus ir priemones:

Indėliai – saugus investavimo būdas

Indėliai – tai finansinėje įstaigoje (banke ar kredito unijoje) laikoma pinigų suma, kurią finansinė įstaiga įsipareigoja grąžinti ir už kurią moka palūkanas. Padėti indėlius gali gyventojai, juridiniai asmenys ir valdžios institucijos. Šis investavimo būdas labiausiai tinkamas žmonėms, kurie nori beveik nerizikuodami atsidėti truputį pinigų nenumatytiems atvejams.

Indėliai laikomi saugia pinigų investavimo priemone, kadangi pagal šiuo metu (2019 metais) galiojantį Lietuvos Respublikos indėlių ir įsipareigojimų investuotojams draudimo įstatymą, bankuose bei kredito unijose laikomi pinigai yra apdrausti iki 100 tūkst. Eur sumos. Tai reiškia, net bankui ar kredito unijai bankrutavus, indėlininkas, kurio indėlis neviršija 100 tūkst. Eur, iš indėlių draudimo fondo turėtų atgauti visus savo pinigus.

Indėlis yra nesudėtingas instrumentas, kurį siūlo visi bankai ir kredito unijos, todėl jį galima nesunkiai atidaryti ir internetu. Iš kitos pusės, didžiausias indelio minusas yra mažas pajamingumas. Dažnai už indelį siūlomos palūkanos net nesiekia infliacijos lygio, todėl indelį veikiau reikėtų suprasti kaip taupymo, o ne kaip investavimo priemonę.

Investavimas į akcijas – kuriems patinka pirkti pigiau ir parduoti brangiau

Akcijos – tai nuosavybės vertybiniai popieriai, suteikiantys jų savininkui (akcininkui) teisę į bendrovės ar įmonės turtą bei pelną. Kitaip sakant, turėdami bendrovės akcijų jūs esate vienas iš šios bendrovės savininkų ir priklausomai nuo turimų akcijų kiekio, galite gauti bendrovės pelno dalį (dividendus) bei dalyvauti valdant pačią bendrovę. Taigi, įsigydami bendrovės akcijų, iš esmės jūs investuojate į verslą, o jūsų investicijų grąža priklauso nuo bendrovės veiklos rezultatų.

Uždirbti iš akcijų galima ne tik gaunant dividendus, bet ir jomis prekiaujant. Prekyba akcijomis dažniausiai vyksta Vertybinių popierių biržoje, kurioje investuotojai gali pirkti ir vieni kitiems parduoti akcijas bei kitus vertybinius popierius. Kadangi biržoje veikia pasiūlos ir paklausos dėsnis, joje prekiaujamų bendrovių akcijų kainos nuolat svyruoja.

Svyruojančios akcijų kainos suteikia galimybių jas parduoti brangiau nei akcijos buvo pirktos ir taip uždirbti pelną. Iš kitos pusės, akcijų kainai biržoje nukritus, investuotojas rizikuoja dalį savo pinigų prarasti. Paprastai laikoma, kad investavimas į akcijas yra rizikingas, todėl reikalauja didesnio investuotojų patyrimo.

Investavimas į obligacijas – patikimas fiksuotų pajamų šaltinis

Obligacijos – tai skolos vertybiniai popieriai, kurių leidėjai įsipareigoja investuotojams nustatytą dieną išpirkti obligacijas ir sumokėti palūkanas. Obligacijas dažniausiai išleidžia valstybės, tačiau pasitaiko ir įmonių išleistų obligacijų. Iš esmės, pirkdami obligacijas jūs skolinate savo lėšas valstybei arba įmonei, o už tai gaunate iš anksto sutarto dydžio palūkanas. Kadangi obligacijų investicinė grąža yra žinoma iš anksto, jos dar kartais vadinamos fiksuotų pajamų vertybiniais popieriais.

Dėl sąlyginai mažos rizikos ir didesnio pajamingumo už indelį banke, obligacijos yra patrauklios daugeliui investuotojų.

Obligacijų rizika paprastai suprantama kaip galimybė, kad valstybė arba įmonė nesugebės investuotojui išmokėti numatytų palūkanų arba apskritai išpirkti išleistų obligacijų. Įmonių išleistos obligacijos paprastai yra laikomos rizikingesnėmis už valstybių išleistus vertybinius popierius, kadangi manoma, jog įmonės nemokumas yra daugiau tikėtinas nei valstybės nemokumas.

Lietuvos Respublikos Vyriausybė leidžia trijų rūšių vertybinius popierius (VVP): Vyriausybės obligacijas – tai obligacijos, kurių trukmė ilgesnė nei 1 metai, iždo vekselius – tai obligacijos, kurių trukmė yra trumpesnė nei 1 metai bei taupymo lakštus – tai Vyriausybės vertybiniai popieriai, visų pirma skirti gyventojams ir kitiems mažesniems investuotojams.

Lietuvos Respublikos Vyriausybės vertybinius popierius galima įsigyti specialioje internetinėje svetainėje adresu www.vtl.lt arba bankuose. Lietuvos Respublikos Vyriausybė, išleidusi obligacijas prisiima atsakomybę jų išpirkimo dieną, obligacijas išpirkti bei išmokėti sukauptas palūkanas investuotojui.

Investavimas į žaliavas – puikiai tinka investicinio portfelio diversifikavimui

Žaliavomis mes vadiname medžiagas, kurios gali būti išgaunamos iš kitų medžiagų arba tiesiog užauginamos. Žaliavos paprastai naudojamos kitiems produktams gaminti. Pavyzdžiui nafta – naudojama kaip energetinis išteklius, taurieji metalai – naudojami pramonėje, elektronikoje ar juvelyriniams dirbiniams gaminti, o maisto produktai yra daromi iš užaugintos žemės ūkio produkcijos.

Kadangi žaliavos yra visuomet paklausios, jos buvo pradėtos naudoti kaip dar vienas investavimo objektas. Žaliavų biržoje leidžiama prekiauti tik stambiais sandoriais, todėl anksčiau žaliavomis prekiavo ir į jas galėjo investuoti stambesnės kompanijos. Tačiau šiuolaikiniai investiciniai instrumentai leidžia į žaliavas investuoti ir smulkiems investuotojams.

Investavimas į žaliavas gali būti atliekamas ne tik fiziškai įsigyjant investicinio aukso arba sidabro, bet pavyzdžiui perkant žaliavų investicinių fondų vienetus. Kadangi žaliavos, dėl skirtingo ekonominio ciklo, priskiriamos kitai turto klasei nei akcijos ar obligacijos, jos puikiai tinka sumažinti turimų vertybinių popierių investicijų vertės svyravimo riziką. Dėl šios priežasties žaliavas galime rasti daugelio investuotojų investiciniuose portfeliuose.

Investavimas į paskolas – sparčiai populiarėjanti investavimo priemonė

Investavimas į paskolas (P2P tarpusavio skolinimas arba tiesiog P2P skolinimas) – tai pakankamai nauja, bet tarp investuotojų sparčiai populiarėjanti pinigų investavimo priemonė, kurios pagalba galima tiesiogiai investuoti į privačių asmenų arba verslo paskolas.

Investuoti į paskolas galima per tarpusavio skolinimo platformas, kurios veikia kaip tarpininkės tarp norinčių pinigų pasiskolinti ir norinčių pinigus paskolinti. Paprastai, tarpusavio skolinimo platformai privatus asmuo arba verslo įmonė turi pateikti paskolos paraišką, kurią platformos administracija patikrina ir nustačiusi besiskolinančio asmens kredito reitingą - pateiktą paskolos paraišką patvirtina arba atmeta. Patvirtintos paskolos yra pateikiamos tarpusavio skolinimo platformoje užsiregistravusiems investuotojams sufinansuoti.

Mažiausia suma, kurią tarpusavio skolinimo platformose galima paskolinti asmeniui ar verslui yra nuo 5 iki 10 eurų, todėl šis pinigų investavimo būdas puikiai tinka investuotojams, neturintiems didelio pradinio kapitalo. Į paskolas galite investuoti šiose tarpusavio skolinimo platformose:

| Platforma | Investavimo sritis | Palūkanų norma | Minimali investicija | Premija | Registracija |

|---|---|---|---|---|---|

|

Verslo paskolos Sunkioji technika |

12,12% |

100 Eur |

2% 30 d. nuo investuotos sumos |

Investuoti |

|

NT paskolos |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

Investuoti |

|

NT paskolos |

10,50% |

100 Eur |

- |

Investuoti |

|

NT paskolos |

12% |

100 Eur |

- |

Investuoti |

|

Vartojimo paskolos |

14% |

10 Eur |

- |

Investuoti |

|

Vartojimo paskolos |

12% |

10 Eur |

- |

Investuoti |

|

Vartojimo paskolos Verslo paskolos |

16% |

20 Eur |

1 % nuo investuotos sumos 3 mėn. |

Investuoti |

|

Vartojimo paskolos |

11% |

10 Eur |

- |

Investuoti |

| Platforma | Investavimo sritis | Palūkanų norma | Minimali investicija | Premija |

|---|---|---|---|---|

|

Verslo paskolos Sunkioji technika |

12,12% |

100 Eur |

2% 30 d. nuo investuotos sumos |

| Investuoti | ||||

|

NT paskolos |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

| Investuoti | ||||

|

NT paskolos |

11,50% |

100 Eur |

- |

| Investuoti | ||||

|

NT paskolos |

12% |

100 Eur |

- |

| Investuoti | ||||

|

Vartojimo paskolos |

14% |

10 Eur |

- |

| Investuoti | ||||

|

Vartojimo paskolos |

12% |

10 Eur |

- |

| Investuoti | ||||

|

Vartojimo paskolos Verslo paskolos |

16% |

20 Eur |

1 % nuo investuotos sumos 3 mėn. |

| Investuoti | ||||

|

Vartojimo paskolos |

11% |

10 Eur |

- |

| Investuoti | ||||

|

| Investuoti |

| Investavimo sritis |

|

Verslo paskolos Sunkioji technika |

| Palūkanų norma |

|

12,12% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

2% 30 d. nuo investuotos sumos |

|

|

|

| Investuoti |

| Investavimo sritis |

|

NT paskolos |

| Palūkanų norma |

|

11,58% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

0,5% 3 mėn. nuo investuotos sumos |

|

|

|

| Investuoti |

| Investavimo sritis |

|

NT paskolos |

| Palūkanų norma |

|

10,50% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Investavimo sritis |

|

NT paskolos |

| Palūkanų norma |

|

12% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Investavimo sritis |

|

Vartojimo paskolos |

| Palūkanų norma |

|

14% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Investavimo sritis |

|

Vartojimo paskolos |

| Palūkanų norma |

|

12% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Investavimo sritis |

|

Vartojimo paskolos Verslo paskolos |

| Palūkanų norma |

|

16% |

| Minimali investicija |

|

20 Eur |

| Registracijos premija |

|

1 % nuo investuotos sumos 3 mėn. |

|

|

|

| Investuoti |

| Investavimo sritis |

|

Vartojimo paskolos |

| Palūkanų norma |

|

11% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

Investavimas į nekilnojamą turtą – patikima priemonė ieškantiems stabilumo

Investavimu į nekilnojamą turtą yra laikomas nekilnojamo turto įsigijimas, nuoma arba pardavimas, su tikslu uždirbti pelną. Pagrindinis nekilnojamo turto privalumas – vertės stabilumas, todėl daugelis patyrusių investuotojų nekilnojamą turtą naudoja savo investicijų apsaugai ir stabilizavimui. Iš kitos pusės, didžiausias nekilnojamo turto minusas – palyginti mažas jo likvidumas, todėl jį parduoti yra žymiai sudėtingiau nei akcijas ar obligacijas.

Vienas iš pinigų investavimo į nekilnojamą turtą būdų yra tiesioginis objektų įsigijimas, kuomet perkamos gyvenamosios arba komercinės paskirties patalpos ir vėliau jos yra išnuomojamos. Tokia investicija neša stabilią ir ilgametę grąžą. Kita vertus, tiesioginis investavimas į nekilnojamą turtą - tai didelio kapitalo reikalaujanti investicijų forma, todėl smulkiems investuotojams, valdantiems nedidelius investicinius portfelius, ji gali būti neprieinama.

Smulkūs investuotojai gali pasinaudoti keletu alternatyvių investavimo į nekilnojamą turtą būdų. Pavyzdžiui, investuoti galima per fondus, kurie investuoja į nekilnojamo turto bendroves arba įsigyti pačių bendrovių, kurios valdo nekilnojamo turto objektus, akcijų. Dar viena galimybė yra pinigų investavimas į vystomus nekilnojamo turto projektus per sutelktinio investavimo platformas. Siūlome išbandyti šias sutelktinio finansavimo platformas:

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija | Registracija |

|---|---|---|---|---|---|

|

Estija Lietuva |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

Investuoti |

|

Lietuva |

10,50% |

100 Eur |

- |

Investuoti |

|

Lietuva |

12,00% |

100 Eur |

- |

Investuoti |

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija |

|---|---|---|---|---|

|

Estija Lietuva |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

| Investuoti | ||||

|

Lietuva |

10,5% |

100 Eur |

- |

| Investuoti | ||||

|

Lietuva |

12,00% |

100 Eur |

- |

| Investuoti | ||||

|

| Investuoti |

| Registracijos šalis |

|

Estija Lietuva |

| Vidutinė grąža |

|

11,58% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

0,5% 3 mėn. nuo investuotos sumos |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

10,5% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

12,00% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

Investiciniai fondai – geriausia priemonė pradedantiems investuotojams

Investiciniai fondai – tai tikriausiai geriausias investavimo būdas pradedantiems investuotojams bei žmonėms, kurie neturi pakankamai patirties ar laiko patys ieškoti perspektyvių investavimo galimybių. Pirkdami investicinio fondo vienetus, jūs iš esmės savo pinigus patikite profesionaliems investicinių fondų valdytojams, kurie už tam tikrą mokestį jūsų pinigus investuoja į akcijas, obligacijas bei kitus vertybinius popierius.

Investiciniai fondai jūsų lėšas investuoja pagal iš anksto suplanuotą strategiją, laikydamiesi nustatytos tvarkos. Paprastai investiciniai fondai turi aiškiai apsibrėžę kokiame regione, į kokį pramonės sektorių bei į kokius vertybinius popierius yra investuojama. Fondai investuoja ne į pavienius vertybinius popierius, bet į vertybinių popierių rinkinius, todėl investicinių fondų pagalba, eilinis investuotojas gali investuoti į daugelį perspektyvių kompanijų.

Nuo investicinio fondo pasirinktos investavimo strategijos, priklauso ir fondo rizikingumas. Pavyzdžiui, fondas investuojantis į obligacijas ir kitus valstybių vertybinius popierius, bus mažiau rizikingesnis už fondą, investuojantį į besivystančių rinkų perspektyvias įmones. Tačiau, bet kokiu atveju, investavimas į fondus, dėl fondų valdytojų profesionalumo bei didelės investicijų diversifikacijos, laikomas mažiau rizikingu nei investavimas į pavienes akcijas.

Viena iš įdomesnių ir palyginus nesenai atsiradusių investicinių fondų rūšių – tai ETF fondai. ETF fondai (angl. Exchange Traded Funds) dar kitaip vadinami biržoje prekiaujamais investiciniais fondais. Biržoje prekiaujami fondai, sparčiai populiarėja tarp investuotojų, kadangi šių fondų vienetus investuotojai gali pirkti ir parduoti vertybinių popierių biržoje, kaip akcijas ar obligacijas. ETF fondai, kaip ir tradiciniai fondai, suteikia galimybę investuoti į konkretų geografinį regioną ar pramonės sektorių.

Kaip ir visos pinigų investavimo priemonės, taip ir ETF bei tradiciniai investiciniai fondai turi savo pliusų ir minusų. ETF šalininkai, kaip vieną iš didžiausių šių fondų privalumų pažymi pigesnes investavimo sąnaudas, kadangi ETF fondo atveju, nereikia mokėti mokesčio fondo valdytojams. Tuo tarpu tradicinių investicinių fondų šalininkų nuomone, profesionalus fondų valdymas leidžia pasiekti didesne grąžą nei ETF.

Forex prekyba – įrankis patyrusiems spekuliantams

Forex (angl. Foreign Exchange) – tai pasaulinė tarpbankinė valiutų keitimo rinka. Kitaip sakant, tai valiutų birža kurioje investuotojai ir spekuliantai prekiauja valiutų poromis (pvz. ERU/USD ar USD/JPY) arba keičia valiutas į kitą finansinį turtą. Maždaug apie 80% visų Forex sandorių yra spekuliaciniai, kurių tikslas yra pelno gavimas iš valiutinių kursų skirtumo.

Prekyba valiutomis Forex rinkoje vyksta 24 valandas per parą ir 5 dienas per savaitę, todėl tai pati likvidžiausia rinka pasaulyje. Pagrindiniai Forex rinkos dalyviai yra bankai bei tarptautinės finansų institucijos, kurios atlieka didžiulės apimties sandorius. Smulkūs investuotojai ir spekuliantai sudaro tik nedidelę dalį visos Forex rinkos.

Nors greitas pinigų judėjimas, nedideli mokesčiai už sandorių įvykdymą bei didelis likvidumas Forex rinką daro viena iš patraukliausių vietų investuoti arba spekuliuoti, būtina pažymėti, kad tai yra vienas iš pačių rizikingiausių investavimo būtų. Prekybą valiutų rinkoje rekomenduotume pradėti tik sukaupus pakankamą reikiamų investavimo žinių bagažą bei pasitreniravus su demonstracinėmis sąskaitomis.

Išvestinės finansinės priemonės – investavimo instrumentas profesionalams

Išvestinės finansinės priemonės arba derivatyvai – tai finansiniai instrumentai kurių vertė susijusi su prekių ar žaliavų, kuriomis šie instrumentai yra grindžiami, verte. Taip pat tai gali būti finansiniai instrumentai, kurių vertė arba kaina yra susijusi su vertybinių popierių kainomis, valiutų kursais, palūkanų norma, biržos indeksais ar kitais kintamaisiais.

Išvestinės finansinės priemonės dažniausiai yra skirstomos į ateities sandorius (angl. Futures), pasirinkimo sandorius (angl. Options), išankstinius sandorius (angl. Forwards) bei apsikeitimo sandorius (angl. Swaps). Iš esmės, išvestinės finansinės priemonės buvo sukurtos investavimo profesionalams, kad leistų apsidrausti nuo vertybinių popierių, žaliavų, valiutų kursų ar kito finansinio turto kainos svyravimo rizikų, tačiau ilgainiui buvo pamėgtos ir spekuliantų.

Investavimas su derivatyvais yra pagrįstas tam tikrais lūkesčiais dėl finansinių instrumentų, kuriais yra grindžiami derivatyvai, kainos pokyčių, todėl tai sudėtingos ir daug žinių reikalaujančios investavimo priemonės, kurių pradedantiems investuotojams nerekomenduojame.

Alternatyvios investicijos – skirtos specifinių žinių turintiems investuotojams

Alternatyvias investicijas būtų galima priskirti atskirai turto klasei į kurią investuoja tik specifinių žinių, tam tikroje srityje turintys investuotojai. Šio tipo investavimo būdai gali apimti investavimą į vyną, meno kūrinius, brangakmenius, senovinis automobilius, senas knygas ar net stratuolius. Alternatyviu investavimu gali būti laikomas ir senų monetų kolekcionavimas arba dar kitaip – numizmatika.

Alternatyvios investicijos nėra tokios populiarios kaip tradiciniai pinigų investavimo būdai, todėl ir informacijos apie šias investavimo priemones yra labai mažai. Svarbu paminėti, kad alternatyvios investicijos domina siauresnį investuotojų ratą ir pasižymi mažu likvidumu, todėl šių investicijų pardavimas yra daug sudėtingesnis nei tradicinių.

Pagrindinių investavimo būdų apibendrinimas

Žemiau galite susipažinti su rekomendacine investavimo priemonių santrauka, kurioje rasite glaustai apibendrintus pagrindinių investavimo būdų trumpus pranašumus bei trūkumus. Taip pat rasite rekomendacijas, kuriai investuotojų grupei konkrečios investavimo priemonės yra tinkamiausios. Investuotojai, pagal investavimo patirtį, čia suskirstyti į pradedančius, pažengusius, patyrusius bei profesionalus. Šios santraukos pagalba galėsite lengviau suprasti kuriai investuotojų grupei priklausote ir kokie investavimo būdai jums yra patys tinkamiausi.

| Investavimo priemonė | Priemonės privalumai | Priemonės trūkumai | Rekomenduojama investuotojo patirtis |

|---|---|---|---|

| Indėliai | - Nedidelis rizikingumas; - Nesudėtinga investavimo priemonė. |

- Nedidelis pajamingumas. | Pradedantiems investuotojams |

| Akcijos | - Teisė į dividendus; - Nebūtinas didelis pradinis kapitalas; - Didesnis pajamingumas ilguoju laikotarpiu. |

- Dideli vertės svyravimai; - Didesnė nei vidutinė rizika. |

Patyrusiems investuotojams |

| Obligacijos | - Iš anksto žinoma grąža; - Sąlyginai maža rizika; |

- Mažesnis pajamingumas nei akcijų, tačiau didesnis už indelių. | Pažengusiems investuotojams |

| Žaliavos | - Tinka investicinio portfelio diversifikacijai; - Stabiliai išlaiko vertę. |

- Nedidelis pajamingumas; - Saugojimo klausimai įsigijus fizines žaliavas. |

Patyrusiems investuotojams |

| Paskolos | - Pakankamai aukštas pajamingumas; - Galima investuoti mažomis sumomis. |

- Skolinimo platformų rizika; - Paskolų išieškojimas gali užsitęsti. |

Pažengusiems investuotojams |

| Nekilnojamas turtas | - Stabilus pajamingumas; - Vertės išlaikymas ir augimo galimybė. |

- Mažas likvidumas; - Investuojant tiesiogiai, reikalingas didelis pradinis kapitalas. |

Pažengusiems ir patyrusiems investuotojams |

| Investiciniai fondai | - Profesionalus portfelio valdymas; - Didelė diversifikacija; - Iš anksto žinoma investavimo strategija. |

- Administraciniai fondo mokesčiai; | Pradedantiems investuotojams |

| Forex prekyba | - Greitas uždarbis; - Aukštas pajamingumas; - Didelis likvidumas. |

- Aukštas rizikingumas; - Didelė visų investicijų praradimo galimybė. |

Patyrusiems ir profesionaliems investuotojams |

| Išvestinės priemonės | - Galimybė apsidrausti nuo kainos svyravimo rizikos; - Aukštas pajamingumas spekuliuojant. |

- Aukštas rizikingumas; - Reikalauja didelės patirties ir žinių. |

Patyrusiems ir profesionaliems investuotojams |

| Alternatyvios investicijos | - Galimybė paversti hobį ilgalaikėmis pajamomis. | - Mažas likvidumas; - Reikalauja didelės patirties ir žinių. |

Specifinių žinių turintiems investuotojams |

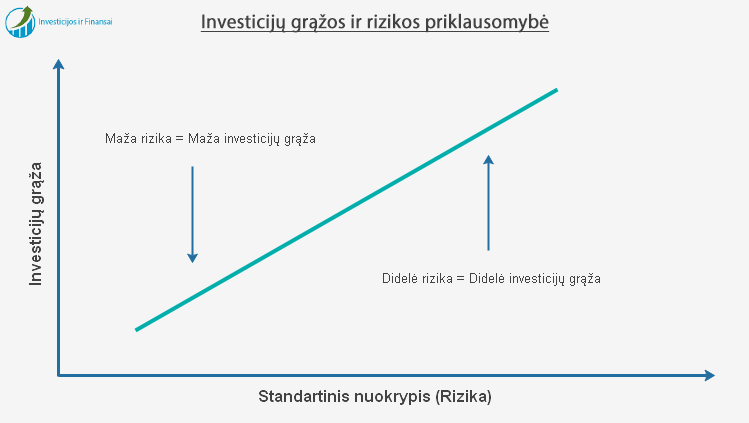

Investavimas - tai veikla kuri neatsiejama nuo rizikos

Neabejotinai, pirma auksinė taisyklė kurią privalo išmokti investuotojas yra tokia: kuo investicija pelningesnė – tuo ji yra rizikingesnė. Kitaip sakant, kuo didesnis galimas uždarbis iš investicijos, tuo didesnė yra jos rizika. Taigi, investavimas yra neatsiejamas nuo rizikos ir kiekvienas patyręs investuotojas supranta, kad niekas negali šimtu procentų garantuoti jo investicijų pelningumo. Todėl priimant sprendimą dėl investavimo, būtina įvertinti visas aplinkybes ir galimas rizikas.

Patyrę investuotojai naudoja įvairius rizikos valdymo būdus. Pavyzdžiui apdraudžia savo investicijas išvestinių finansinių instrumentų pagalba, investuoja į skirtingas turto klases, investuoja į skirtingus regionus ar pramonės sektorius.

Taip pat reikėtų pažymėti, kad kiekvienas žmogus skirtingai toleruoja riziką, todėl renkantis į kokias priemones investuoti, visuomet reikia atsižvelgti ir į asmeninį toleruojamos rizikos lygį. Neverta naktimis nemiegoti, pergyvenant dėl savo investicijų saugumo. Tokiu atveju geriau investuoti į mažiau rizikingas priemones ir gauti mažesnes pajamas, tačiau tausoti savo nervus ir sveikatą.

Kodėl svyruoja investicijų vertė ir pelningumas?

Kaip jau minėjome, niekas negali garantuoti, kad visos investicijos nuolatos duos pastovų pelningumą ateityje. Investicijų sėkmingumas priklauso ne tik nuo pačio investuotojo, bet ir nuo kitų faktorių, kurių atskiras individas paprastai negali įtakoti. Ilgalaikiam investicijų pelningumui įtaką gali daryti tokie ekonominiai rodikliai kaip valstybės BVP pokytis, infliacijos ir nedarbo lygiai arba bazinės palūkanų normos.

Investavimo priemonių vertė gali svyruoti ne tik dėl ekonominių, bet ir dėl politinių priežasčių. Pavyzdžiui, investicinei aplinkai palankių įstatymų priėmimas ar palankios investavimui mokesčių reformos įgyvendinimas, gali teigiamai paveikti rinkų nuotaikas ir sukelti kainas. Kita vertus, valstybei pradėjus stipriai riboti investavimo veiklą ar verslo galimybes plėstis, šalies ekonomika gali pradėti trauktis, kas savo ruožtu rinkų nuotaikas paveiks neigiamai.

Skirtingi investavimo instrumentai nevienodai reaguoja į pasikeitusias aplinkybes. Pavyzdžiui, į pasikeitusią ekonominę situaciją, akcijos ir obligacijos paprastai sureaguoja iš karto, o nekilnojamo turto vertė į pokyčius reaguoja daug lėčiau.

Galima teigti, kad investicijų vertė ir pelningumas priklauso nuo daugelio faktorių, kurių dalies pats investuotojas tiesiogiai įtakoti negali. Gaila, tačiau ekonomika nėra tikslusis mokslas, kuomet žinant konkrečią formulę ir kintamuosius, galima gauti aiškų rezultatą, todėl ir investicinė aplinka gali būti labai nenuspėjama.

Svarbu nuolat sekti naujienas tose rinkose į kurias yra investuojama, kadangi tik turint naujausią informaciją, galima laiku priimti sėkmingus investavimo sprendimus.

Atpažinkite neteisėtus ir rizikingus investavimo pasiūlymus

Kaip ir kiekvienoje srityje, taip ir investavime galima sutikti apgavikų. Jei kažkokiu būdu sulaukėte pasiūlymo investuoti, neva be jokios rizikos ir su garantuotu dideliu uždarbiu, nepulkite plačiai atverti savo piniginės. Visų pirma, primygtiniai rekomenduojame patikrinti ar investavimo paslaugas siūlanti įstaiga turi reikiamą licenciją bei ar ji nėra įtraukta į neteisėtai investavimo paslaugas teikiančių įmonių sąrašus. Licencijuotus finansų rinkos dalyvius ir jų turimas licencijas galite surasti ir patikrinti šiuo adresu: https://www.lb.lt/lt/finansu-rinku-dalyviai. Apskritai, geriau vengti įtartinų pasiūlymų investuoti, kuomet žadama didžiulė investicijų grąža ir jokios rizikos.

Pradedančiam investuotojui labai svarbu pasirinkti patikimą investicinę įmonę. Investicinės įmonės – tai finansų įstaigos, kurios konsultuoja investuotojus bei vykdo investuotojų biržos pavedimus arba juos perduoda kitam vykdytojui. Svarstant su kokia įmone sudaryti sutartį, visuomet pasidomėkite ir palyginkite skirtingų įmonių taikomus komisinius bei vertybinių popierių saugojimo mokesčius. Taip pat labai svarbu pasidomėti įmonių patikimumu. Tai galite padaryti paprasčiausiai paieškoję rekomendacijų ir atsiliepimų apie įmones internete.

Saugus investavimas

Taip pat primygtiniai rekomenduojame neinvestuoti į priemones bei įrankius kurių neišmanote. Šiuolaikinės technologijos leidžia „iškepti“ pačias egzotiškiausias investicines priemones, kurių rizikų tikriausiai iki galo nesupranta ir patys investicinių priemonių „kepėjai“, todėl jei gerai nesuprantate kur siūloma investuoti – nerizikuokite savo santaupomis. Pakankamai dažnai pasitaiko ir tokių atvejų, kuomet investuotojai, susigundę greitu uždarbiu, ne tik praranda visus savo pinigus, bet ir lieka skolingi.

Apskritai, prieš renkantis naują ir neišbandytą pinigų investavimo būdą, nereikėtų plačiai atvėrus piniginės, pulti investuoti visų savo pinigų. Naujus ir neišbandytus investavimo įrankius siūlytume išmėginti imitaciniuose investavimo žaidimuose, kuriuose sudaromos visiškai realios investicinės aplinkos sąlygos. Vienintelis skirtumas tarp šių žaidimų aplinkos ir realaus pasaulio yra tas, kad pinigai, kuriais disponuojate žaidime, yra virtualūs ir netikri. Investavimo žaidimuose galėsite įgyti praktinių bei techninių žinių, o svarbiausia – nepasisekus, neprarasite visų savo pinigų.

Investavimas mane sudomino. Kas toliau?

Sveikiname, jei perskaitėte straipsnį iki šios vietos, tuomet yra pakankamai didele galimybė, kad investavimas, kaip pinigų uždarbio būdas jus sudomino. Taigi, natūraliai kyla klausimas - kas toliau?

O toliau seka nuolatinis mokymasis ir turimų žinių gilinimas. Tiesa ta, kad investavimas yra nepaprastai plati sritis, kuriai pilnai suprasti neužteks perskaityti vieno straipsnio. Šiuolaikinis pasaulis yra itin dinamiškas. Ilgą laiką vyravusi ekonominė aplinka – gali akimirksniu pakisti, o ilgai galiojusios taisyklės – staiga tapti klaidingomis. Tik nuolatinis akiračio plėtimas bei domėjimasis rinkomis gali padėti užtikrinti sėkmingų investicinių sprendimų priėmimą.

Nuoširdžiai tikimės, kad šis straipsnis jums pasirodė naudingas bei įdomus, todėl kviečiame ir toliau kartu su mumis gilintis į investavimo subtilybes.