Ieškote geriausios investavimo platformos Lietuvoje arba užsienyje? Susipažinkite su pagrindinėmis investavimo platformų rūšimis, jų veikimo niuansais ir išsirinkite savo mėgstamą investavimo sritį.

Pirmas dalykas, kurį daugelis žmonių seniau įsivaizduodavo išgirdę žodį „investavimas“, tikriausiai buvo prabangiu kostiumu vilkintis bankininkas arba vertybinius popierius biržoje siūlantis finansų makleris. Tačiau laikai keičiasi, o dabartinės finansų technologijos padeda atverti finansų rinkas ir vis didesniam paprastų žmonių ratui. Sparčiai besikuriančios įvairios investavimo platformos, sudaro galimybes žmonėms ne tik efektyviai įdarbinti savo santaupas, bet ir susipažinti su investavimu apskritai. Tai labai naudingas reiškinys, leidžiantis ne tik paprastiems žmonėms papildomai uždirbti, bet ir didinantis visos visuomenės finansinį išprusimą.

Iš tiesų, investavimas platformose yra ganėtinai paprastas ir didelio kapitalo nereikalaujantis pinigų įdarbinimo būdas. Čia investuoja ne tik profesionalūs investuotojai, bet ir paprasti praeiviai, kuriuos mes kiekvieną dieną sutinkame gatvėje. Platformose investuoti galima į verslą, nekilnojamą turtą ar net paskolas kitiems žmonėms. Kita vertus, šis investavimo būdas dar yra pakankamai naujas, todėl daugeliui pradedančių investuotojų kyla klausimų, kaip investuoti šiose investavimo platformose. Taigi, jei norite susipažinti su geriausiomis Lietuvoje bei užsienyje veikiančiomis investavimo platformomis ir išmokti jose investuoti, kviečiame skaityti toliau.

Kas yra tos investavimo platformos ir kaip jos veikia?

Visų pirma reikėtų pažymėti, kad daugelyje užsienio šalių, investavimo platformų veikla vis dar nėra aiškiai ir visapusiškai apibrėžta bei kontroliuojama. Laimei Lietuvoje mes turime visiškai priešingą situaciją. Dar 2016 metų pabaigoje, pas mus buvo priimtas sutelktinio finansavimo įstatymas, kurio dėka buvo sureguliuota ir apibrėžta sutelktinio investavimo platformų operatorių veikla. Taip pat mes turime ir vartojimo kredito įstatymą, kuris nustato ir tarpusavio skolinimo platformų operatorių pareigas bei atsakomybę. Taigi, Lietuva yra viena iš nedaugelio pasaulio valstybių, kur investavimo platformų veikla yra pilnai apibrėžta ir reguliuojama. O kalbant trumpai, visos veikiančios investavimo platformos Lietuvoje yra reguliuojamos ir prižiūrimos Lietuvos banko.

O kas yra tos investavimo platformos?

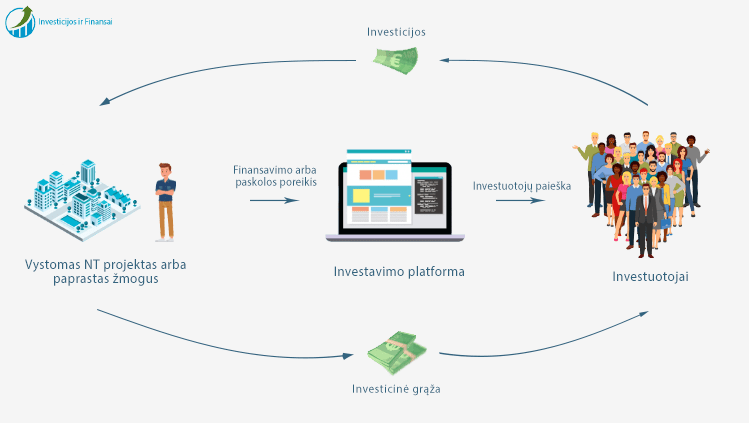

Investavimo platforma – tai tarsi investicijų prekyvietė, kuri suteikia joje užsiregistravusiems investuotojams galimybę investuoti savo pinigus į įvairius investicijų objektus. Investiciniai objektai priklauso nuo pačios investavimo platformos specializacijos – nekilnojamo turto vystymo projektai, verslo paskolos, paskolos su užstatu ar tiesiog vartojimo paskolos žmonėms. Paprastai kiekviena platforma stengiasi specializuotis viename segmente, tačiau rinkoje galima rasti ir plataus profilio investavimo platformų.

Pagrindinis investavimo platformų ypatumas yra tas, kad visos jos veikia minios finansavimo (angl. crowdfunding) principu. Tai reiškia, kad į vieną investavimo objektą gali investuoti visi platformoje užsiregistravę investuotojai, skirdami tik nedidelę savo lėšų dalį. Kitaip sakant, vienam investuotojui nebūtina sufinansuoti visos prašomos investicijos. Pavyzdžiui, priklausomai nuo investavimo platformos veiklos krypties, mažiausia investicija platformoje gali svyruoti nuo 10 iki 100 eurų. Taigi, pradėti investuoti galima turint ir labai nedidelį pradinį kapitalą.

Visos investavimo platformos Lietuvoje, veikia labai panašiais principais. Visų pirma, platformoje užsiregistruoja asmenys, kuriems reikalingas finansavimas ir asmenys, kurie tą finansavimą gali suteikti – investuotojai. Finansavimo siekiantys asmenys turi užpildyti specialias paraiškas ir pateikti jas vertinti platformos administracijai. Investavimo platforma įvertina pateiktas paraiškas ir jas patvirtina arba atmeta. Patvirtintos paraiškos yra paskelbiamos platformoje ir tampa prieinamos investuotojams. Investuotojai gali peržiūrėsi visas jiems siūlomas investavimo galimybes ir išsirinkti investuoti tik į tas, kurios atitinka jų keliamus reikalavimus.

Kaip matote, investavimo platformos yra atsakingos ne vien tik už tarpininkavimą ir investicijų paskelbimą investuotojams. Apskritai, nemaža dalis investavimo platformos veiklos sėkmės, priklauso nuo investuotojų pasitikėjimo pačia platforma. Dėl šios priežasties, geriausios investavimo platformos atidžiai nagrinėja kiekvieno finansavimo prašančio kliento paraišką, vertina jo rizikingumą ir kreditingumą, prižiūri suteikto finansavimo savalaikį grąžinimą, rūpinasi skolų išieškojimo procesais ir pan.

Pagrindinės investavimo platformų rūšys

Taigi, ieškant kur verta investuoti, neišvengiamai turime aptarti ir pagrindines investavimo platformų rūšis. Vertinant Lietuvoje bei kaimyninėse šalyse veikiančias investavimo platformas, galima pastebėti, kad daugelis jų stengiasi specializuotis konkrečiame pasirinktame sektoriuje. Pavyzdžiui, įvairios tarpusavio skolinimo platformos, suteikia galimybę investuoti į žmonėms išduodamas vartojimo paskolas, tuo tarpu sutelktinio finansavimo platformos, leidžia investuoti į NT vystymo ar kitus verslo finansavimo projektus.

Iš esmės, visos investavimo platformos Lietuvoje bei užsienyje veikia viename iš šių sektorių:

- Vartojimo paskolų finansavimas

- NT projektų vystymo finansavimas

- Verslo paskolų finansavimas

Akivaizdu, kad tokie skirtingi veiklos sektoriai, pasižymi ir skirtingais klientais, finansavimo būdais, rizikomis bei kitais niuansais, galinčiais turėti įtakos investiciniams sprendimams. Todėl manome, kad reikėtų truputį detaliau aptarti visas pagrindines investavimo platformų rūšis.

Vartojimo paskolų finansavimas

Vartojimo paskolos – tai fiziniams asmenims be užstato išduodamos paskolos, skirtos jų asmeniniams poreikiams ar kasdieninėms išlaidoms finansuoti. Vartojimo paskolos gali būti išduodamos tik fiziniams asmenis, todėl investuojant į jas, jūs, galima sakyti, skolinsite paprastiems žmonėms. Atkreipkite dėmesį, kad vartojimo paskolos visuomet yra išduodamos be užstato. Šiuo atveju, kaip užstatas tarnauja pats paskolą gaunantis klientas ir jo sugebėjimas iš savo pajamų grąžinti pasiskolintus pinigus. Jei pasiskolinti pinigai nėra grąžinami, tokiu atveju skolos išieškojimas yra nukreipiamas į patį žmogų.

Investuoti į paskolas galite taip vadinamose tarpusavio skolinimo arba P2P investavimo platformose. Mažiausia pinigų suma, kurią galima investuoti paprastai siekia 10 eurų, todėl šios investavimo platformos puikiai tinka neturintiems didelio kapitalo investuotojams. Kadangi vartojimo paskolos palyginus nedidelės, jos paprastai yra grąžinamos anuitetiniu būdu, kas mėnesį mokant vienodas įmokas. Tiesa, šiuo atveju turite įvertinti, kad klientui mokant pastovias įmokas, laikui bėgant, palūkanų dalis įmokose mažėja, o grąžinamos paskolos dalis – didėja. Turėkite tai omenyje planuojant būsimą uždarbį. O kalbant apie būsimą uždarbį, vartojimo paskolų palūkanos paprastai yra aukštesnės nei nekilnojamo turto ar verslo paskolų, todėl investuojant į paskolas žmonėms, galima tikėtis pakankamai solidžios grąžos.

Investuoti į vartojimo paskolas galite šiose investavimo platformose: „Paskolų klubas“, „Twino“, „Mintos“, „FinBee“, „Lenndy“ ar „Savy“.

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija | Registracija |

|---|---|---|---|---|---|

|

Lietuva |

12% |

10 Eur |

- |

Investuoti |

|

Estija |

14% |

10 Eur |

- |

Investuoti |

|

Lietuva |

16% |

20 Eur |

1% nuo investuotos sumos 3 mėn. |

Investuoti |

|

Latvija |

12% |

10 Eur |

50 Eur Investavus 1000 Eur 1% 90 d. nuo investuotos sumos |

Investuoti |

|

Kroatija Lietuva |

11% |

10 Eur |

- |

Investuoti |

|

Latvija |

12% |

50 Eur |

- |

Investuoti |

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija |

|---|---|---|---|---|

|

Lietuva |

12% |

10 Eur |

- |

| Investuoti | ||||

|

Estija |

14% |

10 Eur |

- |

| Investuoti | ||||

|

Lietuva |

16% |

20 Eur |

1% nuo investuotos sumos 3 mėn. |

| Investuoti | ||||

|

Latvija |

12% |

10 Eur |

50 Eur Investavus 1000 Eur 1% 90 d. nuo investuotos sumos |

| Investuoti | ||||

|

Kroatija Lietuva |

11% |

10 Eur |

- |

| Investuoti | ||||

|

Latvija |

12% |

50 Eur |

- |

| Investuoti | ||||

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

12% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Estija |

| Vidutinė grąža |

|

14% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

16% |

| Minimali investicija |

|

20 Eur |

| Registracijos premija |

|

1% nuo investuotos sumos 3 mėn. |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Latvija |

| Vidutinė grąža |

|

12% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

50 Eur Investavus 1000 Eur 1% 90 d. nuo investuotos sumos |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Kroatija Lietuva |

| Vidutinė grąža |

|

11% |

| Minimali investicija |

|

10 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Latvija |

| Vidutinė grąža |

|

12% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

- |

|

|

Nekilnojamo turto projektų vystymo finansavimas

Tikrai nesuklysime pasakę, kad investavimas į nekilnojamą turtą yra vienas populiariausių investavimo būdų Lietuvoje. Tačiau tikrai ne kiekvienas paprastas žmogus gali sau leisti įsigyti kažkokį nekilnojamo turto objektą ir, pavyzdžiui, jį nuomoti. Tokią situaciją iš esmės pakeitė savo veiklas pradėjusios įvairios sutelktinio investavimo platformos, kurios specializuojasi būtent nekilnojamo turto projektų finansavime. Šios investavimo platformos suteikia galimybę net ir labai smulkiems investuotojams dalyvauti didelių NT projektų vystyme ir uždirbti grąžą.

Taigi, smulkiam investuotojui ieškant kur investuoti Lietuvoje į nekilnojamą turtą, dėmesį reikėtų atkreipti į NT sektoriuje veikiančias investavimo platformas. Šiose investavimo platformose susitinka finansavimo savo projektams ieškantys nekilnojamo turto vystytojai ir šį finansavimą galintys suteikti investuotojai. Priklausimai nuo platformos tipo, investuoti galima į NT projekto vystymui suteikiamą paskolą arba konkretų NT objektą. Pirmu atveju, pinigai yra skolinami ir investuotojas uždirba iš gaunamų palūkanų. Antru atveju, investuotojas tampa vienu iš NT objekto savininkų ir uždirba iš šio objekto nuomos ar pardavimo.

Investuojant NT platformose, ypatingą dėmesį reikėtų atkreipti į vystytojo siūloma užstatą. Finansavimui gauti, vystytojas turi įkeisti didesnės vertės turtą nei jo prašoma paskola. Todėl renkantis projektus investavimui, visų pirma patartina pasidomėti kurios eilės hipoteka šis turtas yra įkeičiamas. Pirmosios eilės hipoteka garantuoja, kad vystytojo nemokumo atveju, investuotojas bus pirmas kreditorių eilėje atgaunant investuotas lėšas. Tuo tarpu jei turtas įkeičiamas antrosios eilės hipoteka, investuotojas žymiai stipriau rizikuoja prarasti dalį ar visas investuotas lėšas. Kadangi pirma yra tenkinami pirmosios eilės kreditorių reikalavimai, susidarius nepalankioms rinkos sąlygoms, pinigų pilnai patenkinti antros eilės kreditorių reikalavimams, gali ir neužtekti.

Investuoti į nekilnojamą turtą galite šiose investavimo platformose: „EstateGuru“, „Nord Street“, „Profitus“, „EvoEstate“ ar „Rendity“.

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija | Registracija |

|---|---|---|---|---|---|

|

Estija Lietuva |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

Investuoti |

|

Lietuva |

10,50% |

100 Eur |

- |

Investuoti |

|

Lietuva |

12,00% |

100 Eur |

- |

Investuoti |

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija |

|---|---|---|---|---|

|

Estija Lietuva |

11,58% |

50 Eur |

0,5% 3 mėn. nuo investuotos sumos |

| Investuoti | ||||

|

Lietuva |

10,5% |

100 Eur |

- |

| Investuoti | ||||

|

Lietuva |

12,00% |

100 Eur |

- |

| Investuoti | ||||

|

| Investuoti |

| Registracijos šalis |

|

Estija Lietuva |

| Vidutinė grąža |

|

11,58% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

0,5% 3 mėn. nuo investuotos sumos |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

10,5% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

12,00% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

- |

|

|

Verslo paskolų finansavimas

Jeigu jus domina investavimas į verslą, tai galite daryti verslo paskolas finansuojančiose investavimo platformose. Dėl verslo paskolų paprastai kreipiasi smulkios įmonės, siekiančios finansuoti naujus verslo projektus, verslo plėtrą ar tiesiog pritrūkus pinigų apyvartinėms lėšoms. Taip pat būna ir skubių atvejų, kuomet reikia atlikti netikėtai sugedusius svarbios įrangos remontą ar įmonei pasitaikė puiki galimybė įsigyti reikalingų žaliavų žymiai mažesne nei rinkos kaina.

Investavimo platformose galima investuoti į įvairiausių dydžių paskolas nuo 1000 iki 500000 eurų. Mažesnės vertės paskoloms užtikrinti paprastai pakanka verslo savininko asmeninės garantijos, o štai didesnės vertės paskolas jau prašoma užtikrinti įkeičiamu turtu. Uždarbio prasme, investavimą į verslo paskolas būtų galima laikyti tarpiniu variantu tarp vartojimo paskolų ir paskolų su turto įkeitimu.

Finansuoti verslo paskolas galite šiose investavimo platformose: „HeavyFinance“, „Debitum Network“, „Flender“ ar „Crowdestor“.

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija | Registracija |

|---|---|---|---|---|---|

|

Lietuva |

12,12% |

100 Eur |

2% 30 d. nuo investuotos sumos |

Investuoti |

|

Lietuva |

16% |

20 Eur |

1% nuo investuotos sumos 3 mėn. |

Investuoti |

|

Latvija |

12% |

50 Eur |

1% 6 mėn. nuo investuotos sumos |

Investuoti |

|

Latvija |

10% |

50 Eur |

1% 90 d. nuo investuotos sumos |

Investuoti |

| Platforma | Registracijos šalis | Vidutinė grąža | Minimali investicija | Premija |

|---|---|---|---|---|

|

Lietuva |

12,12% |

100 Eur |

2% 30 d. nuo investuotos sumos |

| Investuoti | ||||

|

Lietuva |

16% |

20 Eur |

1% nuo investuotos sumos 3 mėn. |

| Investuoti | ||||

|

Latvija |

12% |

50 Eur |

1% 6 mėn. nuo investuotos sumos |

| Investuoti | ||||

|

Latvija |

10% |

50 Eur |

1% 90 d. nuo investuotos sumos |

| Investuoti | ||||

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

12,12% |

| Minimali investicija |

|

100 Eur |

| Registracijos premija |

|

2% 30 d. nuo investuotos sumos |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Lietuva |

| Vidutinė grąža |

|

16% |

| Minimali investicija |

|

20 Eur |

| Registracijos premija |

|

1% nuo investuotos sumos 3 mėn. |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Latvija |

| Vidutinė grąža |

|

12% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

1% 6 mėn. nuo investuotos sumos |

|

|

|

| Investuoti |

| Registracijos šalis |

|

Latvija |

| Vidutinė grąža |

|

10% |

| Minimali investicija |

|

50 Eur |

| Registracijos premija |

|

1% 90 d. nuo investuotos sumos |

|

|

Ką dar būtina žinoti investuojant platformose?

Taigi, kaip jau tikriausiai supratote, priklausomai nuo konkrečios investavimo platformos, skiriasi ne tik investavimo objektai, bet ir patys investavimo principai apskritai. Tad ką investuotojams būtina žinoti siekiant sėkmingai investuoti šiose investavimo platformose? Mūsų nuomone, renkantis sau tinkamą investavimo platformą ir vėliau joje investuojant, visuomet reikėtų apgalvoti bent šiuos keturis aspektus:

- Automatinis ar rankinis investavimo būdai

- Pirminė ir antrinė rinkos

- Paskolų reitingai

- LTV ir LTC rodikliai

Rankinis ar automatinis investavimas?

Geriausios investavimo platformos, savo investuotojams leidžia pasirinkti bent iš keleto skirtingų investavimo mechanizmų. Paprastai tai būna automatinis arba rankinis investavimo būdai. Kuo jie skiriasi ir kokie jų privalumai bei trūkumai?

Investuojant rankiniu būdu, jūs turėsite pats atsirinkti kurie investavimo objektai atitinka jūsų keliamus reikalavimus bei kriterijus. Kitaip sakant, jūs pats atliksite kiekvienos paskolos analizę, įvertinsite finansavimo prašančio kliento mokumą, siūlomą užstatą bei kitus aspektus ir priimsite sprendimą. Kaip matote, esant dideliam paskolų skaičiui, rankinis investavimas gali pareikalauti iš jūsų tikrai nemažai laiko ir pastangų. Tačiau iš kitos pusės, investuojant tokiu būdu galima išsamiai išnagrinėti investicinį objektą ir priimti gerai pasvertą investicinį sprendimą.

Taip pat yra ir automatinis investavimas. Šis investavimo mechanizmas leidžia investuotojui iš anksto nustatyti norimus investavimo kriterijus ir automatiškai investuoti tik į šiuos kriterijus atitinkančius objektus. Priklausomai nuo investavimo platformos, investuotojas gali pasirinkti siūlomas palūkanas, finansavimo dydį, finansavimo laikotarpį, paskolos reitingą, užstato vertę ir pan. Taigi, investuojant automatiškai sutaupoma tikrai nemažai laiko, todėl galima stipriai optimizuoti patį investavimo procesą. Tačiau iš kitos pusės, kai kada ne visus pageidaujamus investavimo kriterijus galima nustatyti automatiškai, todėl investuojant šiuo būdu, būsite priklausomas ir nuo investavimo platformos suteikiamų galimybių.

Tad kokiais atvejais ir kurį investavimo mechanizmą verta rinktis? Iš esmės tai priklauso nuo jūsų investavimo strategijos bei pačios investavimo platformos rūšies. Visų pirma, automatinis investavimas yra labai patogus įrankis tais atvejais, kai tenka investuoti į didelį kiekį skirtingų paskolų. Į daug skirtingų paskolų dažnai tenka investuoti tarpusavio skolinimo platformose, finansuojant žmonėms teikiamas vartojimo paskolas. Iš kitos pusės, nekilnojamo turto sektoriuje veikiančiose investavimo platformose, naujos investavimo galimybės pasirodo šiek tiek rečiau, todėl čia galima skirti daugiau laiko investicijų nagrinėjimui.

Taip pat reikėtų paminėti, kad kai kurios rinkoje veikiančios investavimo platformos, prioritetą teikia automatinio investavimo mechanizmui. Tai reiškia, kad šiose platformose pirmumo teisę investuoti turės automatinį investavimo būdą pasirinkę investuotojai. Tokiu atveju, rankiniu būdu investuojantys žmonės, dažnai turi žymiai mažiau investavimo galimybių, nei automatiniu būdu investuojantys jų kolegos. Būtinai įvertinkite šį aspektą rinkdamiesi tiek investavimo platformą, tiek ir patį investavimo joje mechanizmą.

Pirminė ir antrinė rinkos

Didžiausios ir geriausios investavimo platformos taip pat suteikia savo investuotojams galimybę investuoti taip vadinamose pirminėje ir antrinėje rinkose. Kas jos yra ir kodėl jos svarbios?

Pirminė rinka – tai rinka, kurioje, investavimo platformos administracijai patvirtinus finansavimo paraiškas, atsiduria visi paskelbti investavimo objektai. Pirminėje rinkoje investuojama tiesiogiai į pasirinktą investavimo objektą.

Antrinė rinka – tai tarsi jau atliktų investicijų turgavietė, kurioje investuotojai gali pirkti arba parduoti jau padarytas investicijas. Jei investicija parduodama už didesnę kainą nei buvo padaryta – vadinasi ji yra parduodama su premija. Jei investicija parduodama už mažesnę kainą – ji parduodama su nuolaida. Tiesa, priklausomai nuo investavimo platformos, už sandorius antrinėje rinkoje gali būti taikomi tam tikri komisiniai mokesčiai. Paprastai komisinio mokesčio dydis neviršija 1 proc. nuo sandorio vertės.

Reikia pažymėti, kad galimybė antrinėje rinkoje pirkti arba parduoti investicijas yra labai svarbus kriterijus, renkantis kurioje investavimo platformoje verta investuoti. Dalykas tas, kad nuo prekybos aktyvumo antrinėje rinkoje, priklauso kaip greitai galėsite „išeiti“ iš investicijų, prireikus išsigryninti pinigus. Juk pinigai dažnai būna investuojami 12, 24, 60 mėnesių ar net ilgesniam laikotarpiui. Taigi, vienintelis būdas atgauti investuotas lėšas anksčiau nustatyto termino yra parduoti savo investicijas antrinėje rinkoje. Todėl jei prekyba antrinėje rinkoje vyksta vangiai, didelė tikimybė, kad prireikus skubiai atgauti investuotas lėšas, savo investicijas teks parduoti su didele nuolaida.

Paskolų reitingai

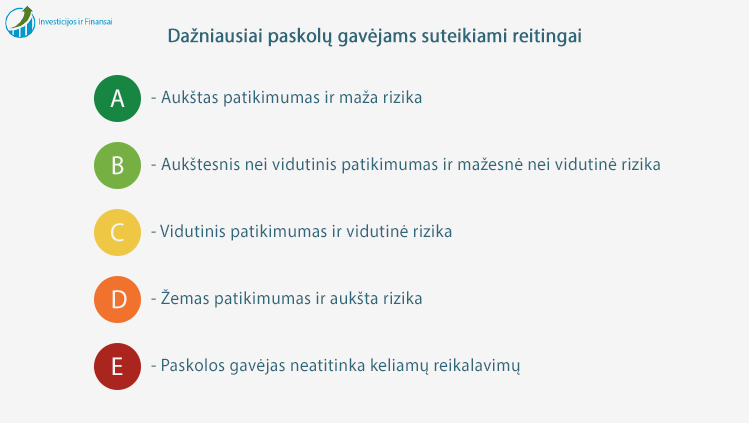

Paskolų reitingai dažniausiai yra aktualūs investuojant į vartojimo paskolas žmonėms arba verslo savininko garantija užtikrinamas paskolas verslui. Paskolos reitingas – tai investavimo platformos apskaičiuotas rodiklis, parodantis kliento galimybes įvykdyti prisiimtus finansinius įsipareigojimus. Rodiklis suteikia investuotojui informaciją apie kliento patikimumą bei padeda preliminariai įvertinti tikimybę, ar klientas vėluos arba visiškai negrąžins jam suteiktos paskolos.

Priklausomai nuo investavimo platformos, klientų rizikingumo vertinimo metodikos gali skirtis, tačiau dažniausiai klientams yra suteikiami tokie reitingai:

- „A“ – aukštas kliento patikimumas ir maža rizika;

- „B“ – aukštesnis nei vidutinis kliento patikimumas ir mažesnė nei vidutinė rizika;

- „C“ – vidutinis kliento patikimumas ir vidutinė rizika;

- „D“ – žemas kliento patikimumas ir aukšta rizika;

- „E“ – klientas neatitinka platformos keliamų reikalavimų;

Nuo paskolos reitingo priklauso ir mokamų palūkanų dydis. Pavyzdžiui, „A“ reitingo paskolos yra laikomos pačiomis patikimiausiomis, todėl už jas mokamos palūkanos yra mažesnės. Tuo tarpu „D“ reitingą gavę klientai yra laikomi rizikingais, todėl investuojant į šias paskolas, galite tikėtis didžiausių palūkanų. Beje, toli gražu ne visose investavimo platformose galėsite investuoti į „D“ reitingo paskolas. Taip yra todėl, kad dažnai pačios investavimo platformos tokį reitingą turintiems klientas pinigų neskolina.

Taigi, kaip galite pastebėti, investuojant į skirtingo reitingo paskolas, galima kontroliuoti ir riziką. Pavyzdžiui, investuojant tik į „A“ ir „B“ reitingo paskolas, jūs prisiimsite mažesnę riziką ir tikriausiai gausite mažesnę investicinę grąžą. Tačiau investuojant į „C“ ir „D“ reitingo paskolas, jūs prisiimsite didesnę riziką ir teoriškai galėsite gauti didesnę grąžą. Taip pat savo investicijas galite paskirstyti tolygiai tarp visų reitingų paskolų ir taip subalansuoti prisiimamos rizikos ir gaunamos grąžos santykį. Į kokias paskolas investuosite, pagrinde priklauso nuo jūsų rizikos tolerancijos bei pasirinktos investavimo strategijos.

LTV ir LTC rodikliai

Investuojant į nekilnojamą turtą arba paskolas su turto įkeitimu, neišvengiamai teks susipažinti su LTV (angl. Loan to value) ir LTC (angl. Loan to cost) rodikliais. Šie rodikliai jums padės įvertinti galimos investicijos patrauklumą ir jos rizikingumą. Investuojant į nekilnojamo turto vystymo projektus, labai svarbu teisingai įvertinti planuojamos investicijos grąžos ir rizikos santykį. Tačiau su įvairiais rodikliais, visuomet reikia turėti galvoje, kad jie geri tiek, kiek kokybiškai yra apskaičiuoti. Taigi, siekiant patikimai įvertinti atsiradusias investavimo galimybes, visuomet skirkite ne ką mažesnį dėmesį naudojamų duomenų patikimumui, nei pačių rodiklių analizei. O dabar apie pačius rodiklius.

LTV – paskolos ir turto vertės santykis

LTV padeda įvertinti investicijos rizikingumą, investuojant į paskolas su turto įkeitimu. Šis rodiklis parodo, kokią dalį įkeičiamo turto vertės sudaro pati prašoma suteikti paskola. Pavyzdžiui, jei klientas prašo suteikti 100 tūkst. vertės paskolą ir įkeičia 160 tūkst. vertės turtą, tuomet LTV rodiklis bus 62,5 proc. Kaip galite pastebėti, kuo didesnė LTV rodiklio reikšmė, tuo mažesne dalimi įkeičiamas turtas dengia suteikiamą paskolą. Investuojant į nekilnojamu turtu užtikrintas paskolas, paprastai rekomenduojama, kad LTV rodiklis būtų ne aukštesnis kaip 70 proc. Kadangi LTV rodiklio reikšmę iš esmės lemia įkeičiamo turto vertė, visuomet patikrinkite užstato vertės įvertinimo pagrįstumą.

LTV rodiklis apskaičiuojamas pagal šią formulę:

$$LTV\ = \frac{Paskolos\ vertė}{Įkeičiamo\ turto\ vertė} \times 100\%$$

LTC – paskolos ir projekto santykis

Investuojant į nekilnojamo turto projektų vystymą, taip pat verta žinoti ir apie LTC rodiklį. Šis rodiklis investuotojui parodo, kokią dalį visos planuojamos vystomo objekto statybos vertės sudaro prašoma suteikti paskola. Kitaip sakant, šiuo atveju mes žiūrime ne įkeičiamo turto vertę, bet pilnam projekto išvystymui reikalingų investicijų kainą. Taip pat galime įvertinti, kokį nuosavą kapitalą pats projekto vystytojas yra pasirengęs „atsinešti“ į projektą. Iš viso to, galime suprasti, kad kuo projekto LTC rodiklis yra didesnis, tuo daugiau skolintų lėšų numatoma naudoti vystant projektą. Investuojant į nekilnojamą turtą reikėtų vengti projektų, kurių LTC rodiklis viršija 70 proc.

LTC rodiklis apskaičiuojamas pagal šią formulę:

$$LTC\ = \frac{Paskolos\ vertė}{Projekto\ sąmatinė\ kaina} \times 100\%$$

Kodėl verta investuoti per investavimo platformas?

Kaip jau sakėme, nors įvairios internetinės investavimo platformos Lietuvoje pradėjo kurtis dar pakankamai nesenai, jos sparčiai populiarėja investuotojų tarpe. Taip yra neatsitiktinai, kadangi investavimas internetu šiose platformose, turi visai nemažai privalumų:

- Investuoti paprasta. Investuojant platformose nereikia būti investavimo ekspertu, kiekvieną dieną domėtis finansų rinkomis ar panašiai. Investavimo platformos reikalauja žymiai mažiau žinių nei prekyba vertybiniai popieriais, todėl puikiai tinka pradedantiems investuotojams, susipažinti kas yra investicijos apskirtai.

- Investavimas mažomis sumomis. Dauguma investavimo platformų leidžia investuotojams pradėti investuoti mažomis pinigų sumomis. Pavyzdžiui, į vartojimo paskolas galima pradėti investuoti turint 10 eurų, o pirmai nekilnojamo turto investicijai, jums pakaks tik 100 eurų. Taigi, investavimas platformose yra labai gera priemonė efektyviai įdarbinti, kad ir visai nedideles santaupas.

- Lengva išskirstyti investicijas. Investicijų išskirstymas yra viena iš pagrindinių ir efektyviausių investavimo rizikos mažinimo priemonių. Investavimo mažomis sumomis galimybė, leidžia labai nesunkiai išskirstyti net ir nedidelį investicinį portfelį ir taip sumažinti riziką.

- Investavimo platformų garantijos. Dauguma investavimo platformų investuotojams siūlo, taip vadinamą paskolos išpirkimo (angl. Buy back) garantiją. Ši garantija veikia labai paprastai – jei paskola į kurią investavote negrąžinama nustatytą dienų skaičių, investavimo platforma įsipareigoja išpirkti tokią paskolą iš jūsų.

- Gera investicijų grąža. Vidutinė metinė grąža, kurią galite tikėtis gauti įvairiose investavimo platformose, svyruoja nuo 10 iki 12 proc. Taigi, savo pajamingumu, investavimas platformose gali sėkmingai konkuruoti ir su investavimu į akcijas.

Investavimo platformų rizikos ir jų suvaldymas

Nors investavimas platformose yra pakankamai nesudėtingas pinigų įdarbinimo būdas, tačiau tai vis tiek investavimas, kuris visuomet neatsiejamas nuo rizikos. Investuojant į bet kokį instrumentą, visuomet kyla rizika, kad galite neatgauti dalies arba visų investuotų lėšų. Investavimo platformos ne išimtis. Čia irgi gali pasitaikyti nemokių klientų, kurie gautos paskolos tiesiog negalės laiku grąžinti. O ką kalbėti apie nesąžiningus klientus, kurie apskritai nesiruošia grąžinti pasiskolintų pinigų? Niekas nėra užtikrintas, kad tokių klientų nepasitaikys.

Taigi, investuojant per platformas, labai svarbu suprasti, kad nuostolingų paskolų ar projektų greičiausiai išvengti nepavys. Visuomet atsiras klientas, kuris susidurs su finansiniais rūpesčiais ir negalės įvykdyti prisiimtų įsipareigojimų. Svarbiausia yra sumažinti šiuos galimus nuostolius iki minimumo ir stebėti, kad pelningos pozicijos kompensuotų patirtus nuostolius. Investavimo platformose skaičiuojame bendrą visų turimų pozicijų generuojamą grąžą.

Viena iš pagrindinių ir plačiausiai tarp patyrusių investuotojų naudojamų galimų nuostolių mažinimo ir rizikos valdymo priemonių – tai investicijų išskirstymas arba investicijų diversifikavimas. Investicijų išskaidymas žymiai padidina jūsų gaunamos grąžos stabilumą ir viso investicinio portfelio saugumą. Patyrę investuotojai savo investicijas visuomet stengiasi išskirstyti šiais būdais:

- Investicijų išskirstymas tarp objektų. Investuojamas lėšas geriausia paskirstyti tarp kuo daugiau skirtingų objektų. Pavyzdžiui, jei investuojate į vartojimo paskolas žmonėms, nesuinvestuokite visų savo pinigų į vieną ar kelias paskolas. Juk ir patikimiausiai atrodanti paskola, susiklosčius nepalankioms aplinkybėms, gali tapti nemokia. Geriau kiekvienai paskolai skirkite mažesnę pinigų sumą ir investuokite į kuo daugiau paskolų. Kitaip sakant, jei savo investicijoms esate numatę 1000 eurų, geriau šimtui paskolų skirkite po 10 eurų, nei investuokite po 500 eurų į dvi paskolas.

- Investicijų išskirstymas laike. Atminkite, investavimas platformose yra daugiau periodinis investavimas, nei trumpalaikis poros dienų reikalas. Paprastai pilno investicinio portfelio formavimas investavimo platformose vyksta apie vienerius metus, o kai kada ir ilgiau. Investuojant periodiškai galite būti tikri, kad nepaskolinote visų savo lėšų žmonėms, kurie po įvairių švenčių neatsakingai skolinasi, o vėliau turi mokumo problemų. Patyrę investuotojai niekada neskuba formuoti savo investicinio portfelio, taigi investuokite periodiškai ir po truputį.

- Investicijų išskirstymas tarp platformų. Kaip jau išsiaiškinome, visos investavimo platformos viena nuo kitos daugiau ar mažiau skiriasi. Taigi, paskirsčius savo investicijas tarp skirtingų investavimo platformų, jūs ne tik galite sumažinti vienos platformos bankroto riziką, bet apskritai išvengti konkretaus sektoriaus sisteminės rizikos. Beje, investicijas galite išskirstyti ne tik tarp skirtingų platformų, bet ir tarp skirtingų valstybių. Taip užsitikrinsite, kad vienoje valstybėje atsiradusios nepalankios sąlygos, neįtakos arba mažiau įtakos jūsų investicijas kitoje valstybėje.

Investuokite saugiai – atpažinkite rizikingus investavimo pasiūlymus

Pabaigai norėtume pažymėti, kaip svarbu pradedančiam ar smulkiam investuotojui pasirinkti patikimas investavimo priemones. Jei kartais sulaukėte pasiūlymo itin pelningai ir be jokios rizikos investuoti, pirma patikrinkite ar tokią investiciją siūlanti įstaiga apskritai turi reikiamas licencijas ir leidimus. Visi licencijuoti finansų rinkos dalyviai, galintys vykdyti savo veiklą Lietuvoje, yra skelbiami šiame Lietuvos banko puslapyje.

Taip pat, jokiais būdais nerizikuokite savo santaupomis ir neinvestuokite į gerai jums nesuprantamas investicines priemones. Šiuolaikinės finansų technologijos leidžia sukurti pačius egzotiškiausius investavimo instrumentus, kurių rizikų matyt iki galo nesupranta ir patys jų kūrėjai. Todėl bandant naują investavimo būdą, neskubėkite plačiai atverti savo piniginės. Juk investavimo esmė yra pinigus įdarbinti ir didinti jų kiekį, o ne juos prarasti. Niekada nerizikuokite tuo, ko negalite prarasti ir visuomet investuokite saugiai!